钜大LARGE | 点击量:900次 | 2018年11月06日

锂离子电池隔膜行业的发展

为判断电池隔膜行业发展趋势,从国际比较角度出发,我们对一家国外上市的湿法隔膜领先企业:W-Scope进行研究,并与国内隔膜企业进行了全方位比较。

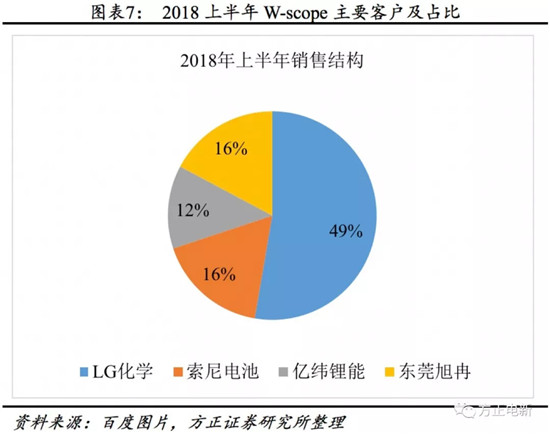

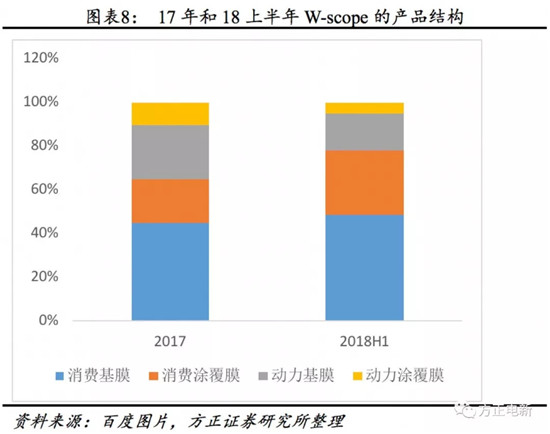

W-scope:湿法隔膜四巨头之一,LG化学重要供应商。W-scope是一家在东京证券交易所上市、以湿法隔膜为唯一业务的企业,在韩国有9条生产线在运(约3亿平米产能)、4条生产线在建。其出货量仅次于旭化成和东丽东燃,排名行业第三(不考虑国内隔膜企业),17年收入约5.5亿人民币、18年上半年2.6亿人民币,客户和产品结构:LG化学49%、村田(索尼)16%、亿纬锂能12%、东莞旭冉16%;消费电子70%、动力电池30%;基膜70%、涂覆膜30%。

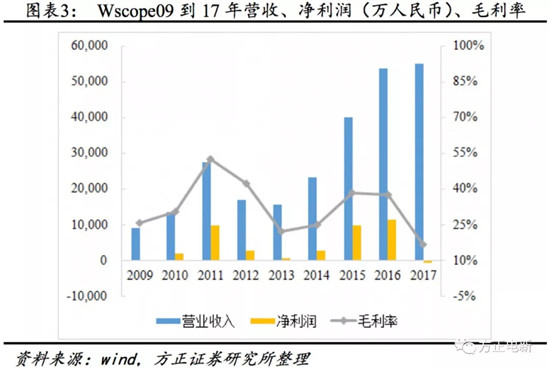

发展历程:毛利率大幅波动,市值起又落。过去十年W-scope的毛利率呈现明显周期性,09到11年,毛利率从26%升至53%,11年顺利上市;11到13年,毛利率又跌至22%,市值长期徘徊在5-6亿人民币;13到16年,毛利率回升至39%,股价暴涨十余倍,升到60-70亿人民币;16到18年,毛利率暴跌到3%,进入亏损状态,股价又跌去70%,目前市值15到20亿人民币。

产能利用率起落是盈利能力波动的主要原因。一方面产能扩张和客户开拓经常会不匹配,另一方面新产线安装完毕并转固后,要经过调试、试运行、小批量生产、客户验厂以及产品送样测试五大步骤才能进入批量化生产的环节,此期间只有折旧和费用没有产出,而且还常常发生延期进一步损伤盈利。

外资膜企竞争力流失,锂电池的未来属于内资隔膜企业。从扩产速度看,外资膜企并不慢,W-scope每年都会新增2条基膜生产线,还计划新增30条涂覆线,15到17年已累计投入资本开支15亿人民币以上,和上海恩捷接近,但其已经亏损,后续扩产难以获得进一步的资金支持。此外,从研发支出、员工规模和薪酬投入上看,其都已经落后于国内的隔膜企业。

标的推荐:星源材质。日韩膜企的大客户逐渐流失是大概率事件,相比于主做国内市场的竞争对手,主营海外市场的星源材质,更有能力承接这些大客户的订单,业绩弹性更大;此外,星源材质的扩产速度相比于竞争对手更谨慎,与其客户开拓进度基本匹配,预计产能利用率可保持在80%以上,毛利率可保持在50%左右。

风险提示:隔膜竞争格局恶化、售价大幅下滑;新能源汽车产销量不达预期。

前言:

2018年,随着产能的集中投放,国内隔膜行业的竞争加剧、产品价格下跌,企业的经营也开始分化,沧州、中锂的毛利率大幅下滑,而湿法和干法隔膜的头部企业:恩捷和星源仍然保持着比较好的经营表现。

为了判断隔膜行业的发展趋势,从国际比较的角度出发,我们在本报告中对一家国外上市的隔膜领先企业:W-Scope进行研究,希望能对投资者有所帮助。

1W-Scope是一家怎样的隔膜企业?

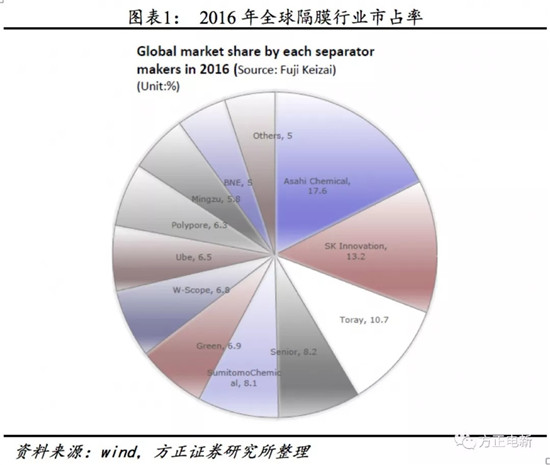

根据日本富士经济的统计,2016年全球隔膜行业中,干法隔膜排名前三的是星源、Celgard和宇部兴产;湿法隔膜排名前四的是旭化成、SK、东丽和W-scope。(1、sumitomochemical即住友化学只进行涂覆,不生产基膜;2、恩捷未纳入统计)

即W-scope是外资湿法隔膜四巨头之一、LG化学湿法隔膜的重要供应商,同时也是东京证券交易所的上市公司。在四巨头中,W-scope是唯一一家以湿法隔膜为唯一业务的上市公司,和国内的恩捷等隔膜企业非常相似。(其余3家:旭化成、东丽、SK都是大的企业集团,隔膜占其总营收的比重不到1%,难以和国内的隔膜企业进行比对)

我们列出W-Scope在16和17年的经营数据,并与国内2家领先企业星源材质和上海恩捷进行对比:

16年,W-scope、恩捷、星源3家公司的收入规模相近,都是5亿元左右;17年,恩捷增长的比较快,达9亿元;W-scope和星源还停留在5亿余元左右。盈利能力方面,国内的恩捷和星源都比较强,W-scope在17年已进入亏损状态,18年上半年亏损进一步扩大。

市值方面,由于17、18年连续两年亏损,W-scope的市值已跌至15亿人民币,PB仅1.2左右。恩捷和星源分别在200亿和60亿元左右,PB达4。

2W-Scope的发展历程是怎么样的?

本节我们大致介绍W-scope的发展历程,并对其上市以来的股价走势进行复盘:

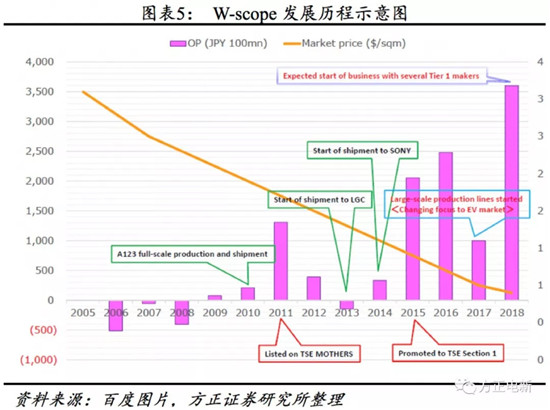

W-scope成立于2005年,六年之后的2011年12月在东京证券交易所挂牌上市。公司的发展大致可分为四个时期:

第一个时期:2009年到2011年的快速发展期。2009年公司收入接近1亿元并且首次实现盈利,2010、2011年连续高速发展,2011年时收入已接近3亿元,利润接近1亿元,在当年年底顺利上市。

第二个时期:2012到2013年的调整期。2012年,由于A123破产,公司收入下滑30%,利润也大幅下滑;2013年收入端仍没有起色,利润下滑至几百万元;公司股价在这一时期也十分的低迷,市值只有五六亿元;

第三个时期:2014到2016年的第二个快速发展期。2014、2015年,公司连续两年保持60%以上的收入增长,净利润也恢复到1亿元左右。股价在此期间也有非常好的表现,从2014年年底的300日圆最高升至2016年5月的接近4000日圆,涨幅超过10倍;

第四个时期:2017年至今的第二个调整期。收入端基本原地踏步,毛利率、净利率大幅度下滑,上市以来首次进入持续亏损的状态,股价自2016年5月的高点也跌去70%以上。

W-scope在日本上市、总部在东京,但它所有的生产线都位于韩国。韩国政府给予了W-scope非常多的优惠政策,例如2013年12月之前免征企业所得税,2014和2015年减半征收;总计7.6万平方米的厂区原则上在50年之内都不收取租金等等。

早在2006年,W-scope就建成了第一条湿法隔膜的生产线,并在2007年开始大规模生产(国内湿法隔膜的拓荒者是佛山的金辉高科,也是从2006年开始起步的,两者基本同时期)。

下图列出了W-scope成立至今的营业利润(亿日元)和隔膜单价(美元/平米)。可见2009年,公司第一次实现了盈利,当时的隔膜单价高达2.5到3美元/平米,约合20人民币每平米,公司当年实现销售额1300多万美元,约合500万平米左右的销量。2010年进一步升至2000万美元的销售额,销量接近1000万平米,全都是由2006年建成的第一条生产线生产的。

(注释:公司的销售基本都是用美元计价,成本端90%用韩元计价)

由于销售情况非常好,公司分别在2011年6月和2012年9月投产了2号线和3号线,这两条线的投资额分别为14亿日元和18亿日元,约合每条线1亿人民币。有了新的生产线后,2011年公司销售额进一步翻倍式增长到4300余万美元,销量2000万平米左右。

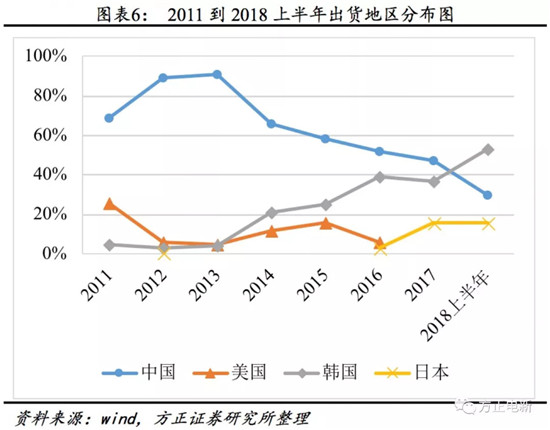

客户结构方面,2011年时,中国(占69%)和美国(占26%)是主力市场。中国的主力客户是东莞旭冉以及天津力神、东莞久森新能源等,东莞旭冉是W-scope在中国的总代理商,W-scope通过其覆盖中国众多的中小型锂电池客户;美国的主力客户是A123公司。

2012年,欧洲债务危机爆发,同时主力客户A123公司宣布破产,W-scope的美国市场基本归零,只剩下中国一个主力市场,2012到2013年,公司90%的销售额都在中国,其中50%以上是通过东莞旭冉完成销售,也就是在2013年之前,除了短暂的对A123的供应外,W-scope还没有进入日韩一线电芯厂的供应链。

经过多年的送样和测试,公司的新客户开发工作在2014年取得重大突破,同时进入了LG和索尼电池的供应链,开始形成供货,尤其是LG当年即占到公司销售收入的16%,另一家重要客户A123也恢复了供应关系,中国市场的销售占比迅速下降到66%,韩国21%、美国16%。

之后的四年,LG化学的销售占比持续提升,到今年上半年已升至49%,为公司的第一大客户,半年的销售额即在1.2亿人民币以上,第二大客户是索尼电池(即现在的村田制作所),销售占比16%。中国市场的比重则从2013年的90%下降到了今年上半年的30%,其中亿纬锂能占12%,为公司第三大客户,代理商东莞旭冉的占比只剩16%左右。锂电池行业集中度不断提升,中小锂电厂难以为继,代理商这一环节也逐渐没有存在的必要。

从过去两年产品结构看,公司的销量中,30%是涂覆膜、70%是基膜;其中,70%到80%是用于消费电子领域,20%到30%是用于动力电池(主要是用于中国市场),即其供给LG和索尼的隔膜,仍然是用于消费电子领域。

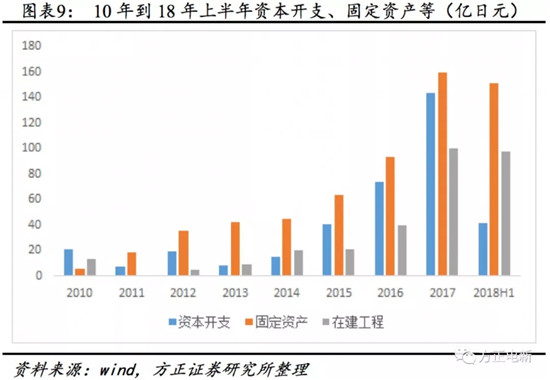

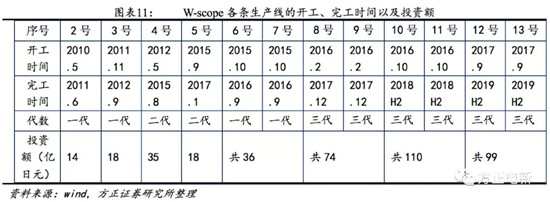

从15年开始,W-scope就进入了加速扩产期,15年投产4号线、16年投产5、6、7号线(其中6、7号线购自LG化学)、17年投产8、9号线、18年投产10、11号线、19年将投产12和13号线,平均每年投产2条生产线。资本开支方面,15年投入40亿日元、16年投入74亿日元、17年投入143亿日元(超过10到15年六年的总和)、18年上半年又投入了41亿日元,15到18年总资本开支300多亿日元、20亿人民币。

目前W-scope共有9条基膜生产线、4条涂覆线,在建的有4条基膜生产线、6条涂覆线。总计13条基膜生产线,10条涂覆线。

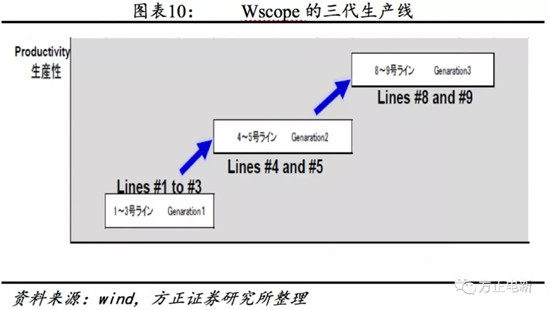

9条生产线中,1到3号线、6和7号线属于第一代产线,产能比较小,约1000余万平米;4和5号线是第二代产线,单线产能是第一代的2倍;8和9号线是第三代产线,单线产能是第二代的2倍。投资额方面也是越来越高的,第一代线单线投资1亿元、第二代线约1.6亿元、第三代线约2.8亿元。

假设第一代线1500万平米/年,第二代线3000万平米/年,第三代线6000万平米/年,则公司现有基膜产能2.5亿平米,在建基膜产能2.4亿平米,13条线全部建成后基膜总产能约5亿平米。

3和国内隔膜企业的比较?对我们有什么启示?

3.1产能利用率是毛利率的第一决定因素

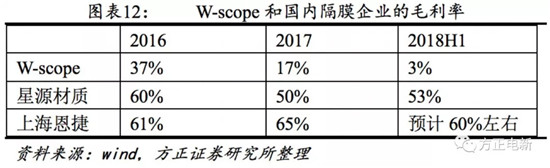

我们列出W-scope过去两年半的毛利率:

可以看到,W-scope的毛利率波动很大,从16年的37%下降到今年上半年的3%,远低于国内的2家隔膜企业。那么为什么W-scope的毛利率会连续下滑呢?

我们用销售收入除以固定资产中的机器设备净值,代表产能利用率,对三家企业的数据进行比对:

可以看到,W-scope2017年和2018年上半年的产能利用率是越来越低的,尤其是2018年上半年的产能利用率不足2016年的一半,毛利率只有3%就不足为奇了。而星源材质和上海恩捷,虽然2018年上半年的产能利用率和2016年的高峰时相比,有所下降,但主要是由于国内新能源汽车市场的季节性,总体还是保持在很高的水平的。

我们再列出2011到2018年上半年,W-scope毛利率和产能利用率的相关度,可以看到两者的走势是高度一致的。

从绝对值来看,W-scope的收入/机器设备净值也低于国内的领先企业,这与其产线造价偏高有关。如上一节中的表格所示,其2016年开建的8到11号线,总资本开支180亿日元,平均每条线45亿日元,约2.7亿人民币;而同时期,国内的星源材质、上海恩捷的单线投资只有1.5亿人民币左右。

那么为什么W-scope17、18年的产能利用率会走低呢?原因是17年,总投资74亿日元的2条第三代产线,8号线和9号线投产转固,使公司的固定资产几乎翻倍,但8、9号线的产出又低于预期,造成产能利用率走低。新的生产线在安装完毕之后,需要经过调试、试运行、小批量生产、客户验厂以及产品送样测试五大步骤才能进入批量化生产的环节,延期的情况时有发生。8号线在2017年上半年就安装完毕,但直到今年的第二季度才开始稳定生产,拖期近一年之久。这种拖期带来的不仅仅是折旧的增加,样品的生产和送样测试都要耗费大量的材料、人工和燃料成本。

不止是8、9号线,公司以往的各条产线也基本都会拖期4到5个月完成。

从W-scope的经验来看,在隔膜企业有大量新产线转固时,需要特别注意其产出情况,如果不达预期,会对企业的盈利能力造成很大的损伤。

3.2外资膜企过去四年也在加速扩产

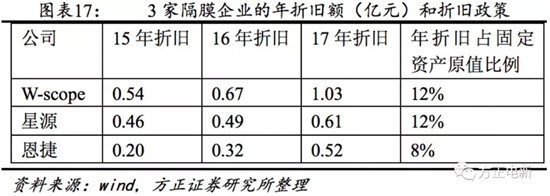

我们对比15到17年W-scope和星源材质、上海恩捷的资本开支和折旧见下表:

W-scope过去三年的扩产很快、资本开支也非常高,总的资本开支约为15亿人民币和上海恩捷接近,高于星源材质。

2017年,W-scope的年折旧额约为1亿元人民币,高于星源的0.6亿和恩捷的0.5亿。从折旧政策上看,W-scope的年折旧额约为上一年年末机器设备原值的12%左右,星源材质也是12%,上海恩捷为8%。星源材质和W-scope的折旧政策都比较保守,而上海恩捷则较激进。

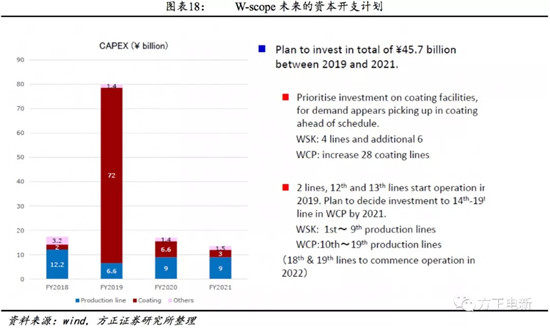

18年之后的资本开支计划,国内的恩捷和星源都有10条线以上的扩产计划,W-scope自然也不例外,除了已开工的13条线外,2022年之前计划再新增6条基膜生产线,约每年新投产2条新的基膜生产线,此外还计算新增30余条涂覆线,2019到2021年计划再累计投入457亿日元进行扩产,约合人民币30亿元左右。与国内的星源材质、上海恩捷规模相近。

3.3在研发支出、员工规模和投入上已落后于国内膜企

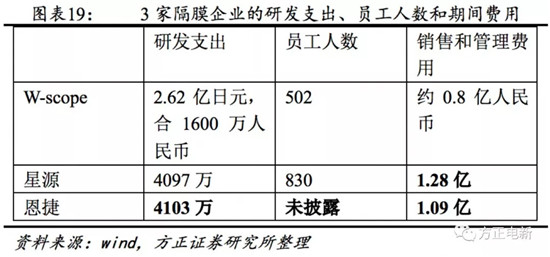

本节我们对比2017年的研发支出、员工人数和销售和管理费用等。无论从哪个方面来看,国内的隔膜企业都优于W-scope。

3.4隔膜以外的发展方向:以造孔工艺拓展水处理膜、血液透析膜等

隔膜的核心技术是它的造孔工艺,可以延伸到其他的多孔膜上去。W-scope就选定了四个方向的薄膜作为多元化的方向:污水处理和高纯水制备方面的离子交换膜、水处理膜;医药方面的血液透析多孔膜;液流电池和锂离子电容用隔膜等等。

4标的推荐:星源材质

内资隔膜企业,我们最看好星源材质,原因主要两个方面:

(1)国内锂电市场,隔膜基本全部实现国产化;国外市场,像LG化学、三星、松下、索尼(村田)、AESC这样的大客户,仍在广泛使用日韩隔膜。从W-scope的业绩情况看,日韩隔膜的生产成本过高,已进入持续亏损的状态,经营难以为继,后续扩产计划也有夭折的可能,其大客户也会逐渐流失。相比于以国内市场为主的创新股份,主做海外市场的星源材质,更有能力承接这些大客户的订单,业绩上的弹性也更大。

(2)产能利用率是决定毛利率的最重要因素,和竞争对手相比,星源材质的扩产节奏偏谨慎、与其客户开拓进度基本匹配,预计产能利用率可保持在80%以上,毛利率可保持在50%左右。

上一篇:蓄电池保养维护有窍门

下一篇:电动汽车动力电池的充电技术介绍